ハイローオーストラリア(Highlow.com)の攻略には移動平均線やMACDがよく用いられています。

どちらもゴールデンクロスやデッドクロスを使ってエントリーできるのが特徴で、ハイローオーストラリアの初心者でもすぐに取引を始めやすいのがメリットです。

移動平均線もMACDも応用性が高いので上級トレーダーも取引に活用しています。

ただ、どちらも二本のラインを追ってゴールデンクロスやデッドクロスを見れば良いものなので、何が違うのかがわからないという人もいるのではないでしょうか。

この記事では移動平均線とMACDの違いを明らかします。

両者の使い分けができるようになるとハイローオーストラリアの戦略も広がるので、詳しく理解しておきましょう。

目次

移動平均線とMACDは同じようなもの?

移動平均線とMACDはテクニカル分析では類似性が高いという印象を持たれる傾向があります。

どちらもゴールデンクロスやデッドクロスを使ってエントリーポイントを決めるのが定石になっているからです。

この点についてハイローオーストラリアでのエントリーの仕方を比較してみましょう。

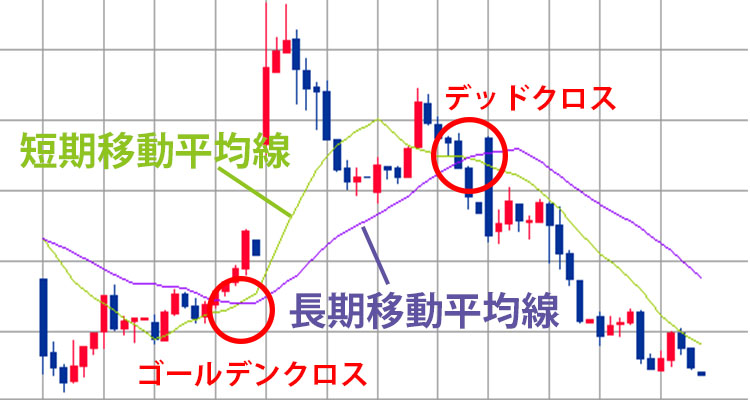

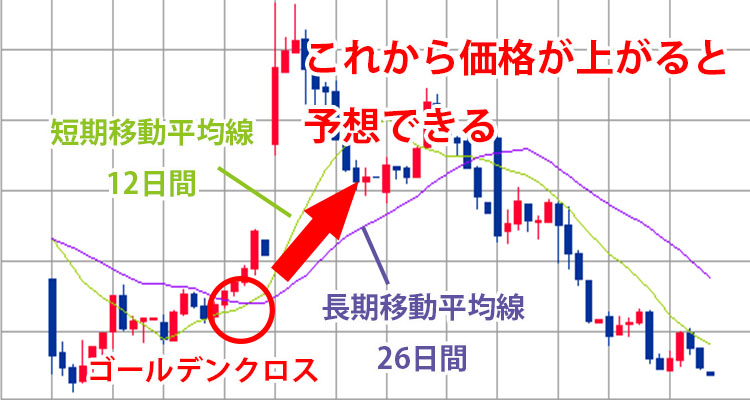

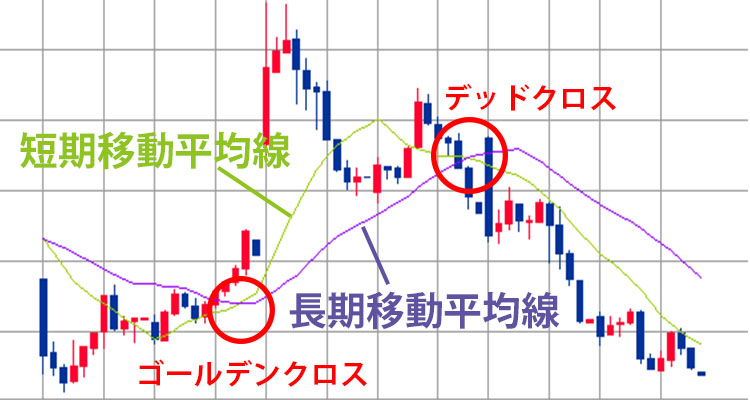

移動平均線の場合には短期移動平均線と長期移動平均線をチャート上に表示します。

短期線が長期線を下から上に抜けるゴールデンクロスが起きたらハイエントリー、上から下に抜けるデッドクロスが起きたらローエントリーです。

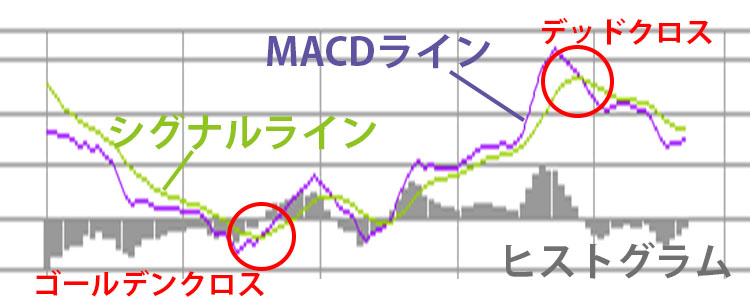

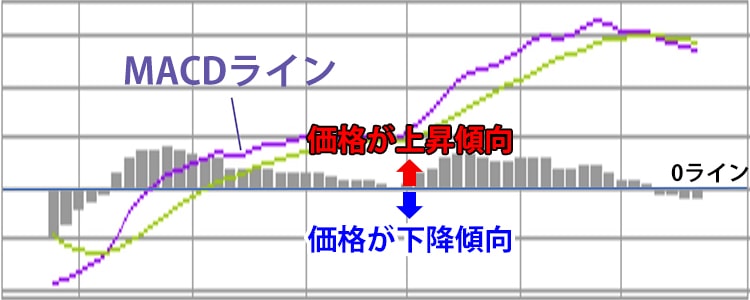

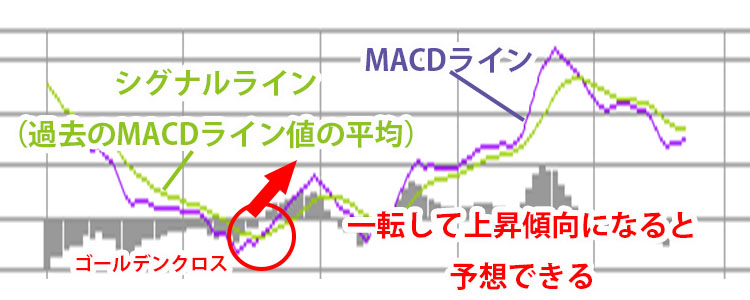

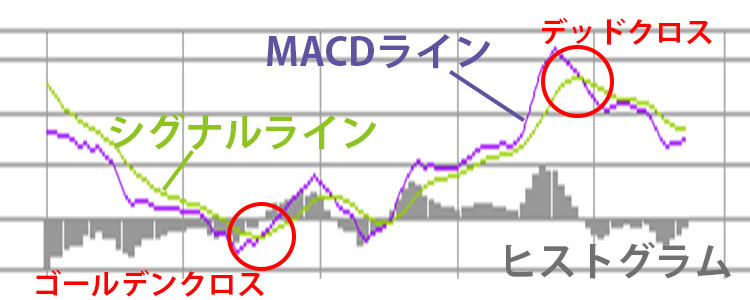

MACDの場合にはインジケーターを設定するとMACDラインとシグナルライン、ヒストグラムが表示されます。

MACDラインがシグナルラインを下から上に抜けるゴールデンクロスではハイエントリー、上から下に抜けるデッドクロスではローエントリーです。

どちらの場合にもゴールデンクロスの後には上昇トレンドが発生し、デッドクロスの後には下降トレンドが発生すると予測します。

これだけ共通点が多いと、短期移動平均線=MACDライン、長期移動平均線=シグナルラインと考えても良いのではないかという発想が生まれてきてもおかしくありません。

確かに移動平均線とMACDはエントリーのタイミングを見測る上では同じようなものに見えます。

しかし、本質的には違いがあるので、ゴールデンクロスやデッドクロスが同時に起こらないこともあります。

移動平均線とMACDの違いを細かく解析して、使いこなせるようになりましょう。

移動平均線とMACDの計算方法の違い

移動平均線とMACDは計算方法に違いがあるので見ているものがまるで異なっています。

計算の仕方から二つのインジケーターの違いを見ていきましょう。

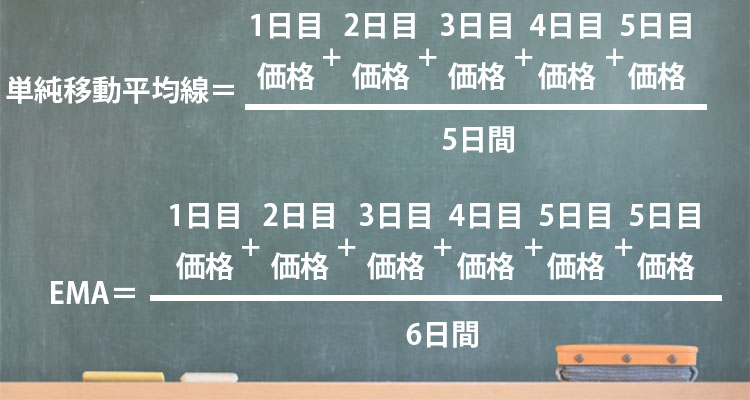

移動平均線はここでは単純移動平均線を指しています。

単純移動平均は一定期間の終値を平均にしたものです。

短期移動平均線の場合には期間が短く、長期移動平均線の場合には期間が長く設定されています。

MACDは一定期間の終値の指数平滑移動平均(EMA)を使っている点が特徴です。

指数平滑移動平均の計算方法はいくつかありますが、概念的にわかりやすいのは直近の終値だけ二倍にして平均化する方法です。

例えば、10,11,12,13,14,15と推移してきた場合には単純移動平均は総和を6で割った12.5です。

指数平滑移動平均の場合には総和にさらに15を加えて7で割って計算します。

そのため、計算結果は12.857になり、前までの指数平滑移動平均に比べて直近の数が大きければ数値が大きく、直近の数が小さければ数値が小さく算出されるのが特徴です。

MACDは一定期間の終値の指数平滑移動平均そのものではなく、短期線と長期線の差として算出されています。

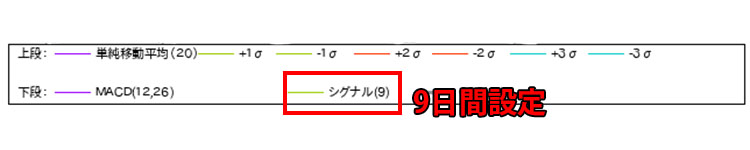

シグナルラインはMACDの単純移動平均です。

MACD=短期EMA-長期EMA

シグナルライン=MACDの単純移動平均

このように計算方法を比較してみると、移動平均線とMACDはまるで似つかないことがわかります。

それなのにゴールデンクロスやデッドクロスを使って同じような形でエントリーできるのはなぜなのでしょうか。

ゴールデンクロスやデッドクロスの分析でやっていること

ハイローオーストラリアでのエントリーポイントを探すときに機械的にゴールデンクロスやデッドクロスを見ている人もいるのではないでしょうか。

しかし、ゴールデンクロスやデッドクロスでエントリーできるのには深い意味があります。

ここではゴールデンクロスを例にして、どのような分析をしてハイエントリーだと判断しているのかを解説します。

移動平均線の場合

移動平均線の場合には長期移動平均よりも短期移動平均が低かった状況から、高い状況に向かうことを示しているのがゴールデンクロスです。

短期移動平均線が長期移動平均線を下から上に抜ける状況です。

例えば短期移動平均線が12日、長期移動平均線が26日だったとします。

すると12日間の終値の平均を見たときに比べて、26日間の終値の平均の方が価格が低かった状況から、逆転して過去12日間の終値の平均の方が高くなったことを指します。

過去に遡って終値の平均を取ると値が小さくなるということは、13日以上前の方が価格が低かったことを意味します。

そのため、過去から現在に向かって価格が上がる傾向が生まれたと判断し、次は値上がりだと判断してハイエントリーをします。

MACDの場合

MACDの場合にはMACDラインが指数平滑移動平均の短期線と長期線の差です。

指数平滑移動平均自体は当日の価格の影響を強くするだけで、過去の終値との平均を取った数値だと簡単に考えてみましょう。

12日短期線と26日長期線の差を取ったMACDラインは、13日以上前の終値を加味して平均値を計算したときと、12日だけで平均化したときでどのくらいの差が生まれるかを示したものです。

MACDラインがプラスのときには短期線の方が大きいので価格は上昇傾向があり、MACDラインがマイナスのときには長期線の方が大きいので価格は下降傾向があるとわかります。

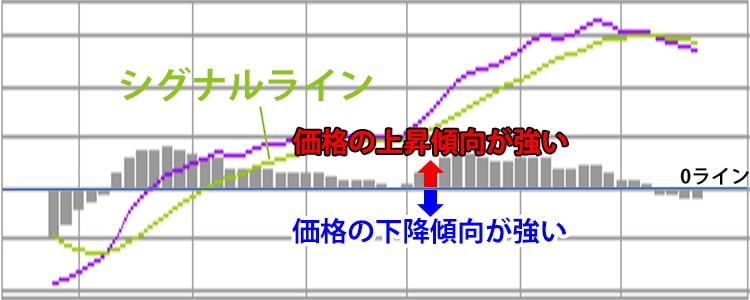

シグナルラインはMACDラインの9日移動平均を用いるのが一般的です。

シグナルラインは上昇、下降の傾向がどのように変化してきたかを示していて、シグナルラインがプラスのときには価格の上昇傾向が強まり、マイナスのときには下降傾向が強まったと考えられます。

ここでは単純にシグナルラインは過去のMACDラインの値を加味した数値になっていることを念頭に置くだけで構いません。

ゴールデンクロスではMACDラインがシグナルラインよりも小さな値だった状況から大きな値になっています。

シグナルラインはMACDラインの過去の値を加味して平均にしたものなので、過去の値の方がMACDラインの値が大きかった状況から、現在のMACDラインの値の方が大きい状況になったことを意味します。

そのため、過去から現在に向かってMACDラインの値が増加してかなり大きくなったことがわかります。

下降傾向だった状況から一転して上昇傾向を示す頃になったとわかるため、これから上昇傾向が続くと考えてハイエントリーをします。

移動平均線でもMACDでも現在に近い期間の値と、過去に遡った平均値を比較しているのがゴールデンクロスです。

その際に移動平均線では終値の変化を見ていますが、MACDでは上昇傾向の様子を見ているのが違いです。

移動平均は終値そのものを重視しているのに対して、MACDの方が終値の変化を重視して値動きに明確な方向性が生まれるかどうかを見ていると考えると良いでしょう。

MACDの単純移動平均版との関係は?

MACDを計算したときに長期線と短期線の差を求めました。

これは実質的に移動平均線のゴールデンクロスを見るときと同じ分析をしているのに気付いたでしょうか。

短期移動平均線-長期移動平均線を計算すると、指数平滑移動平均ではなく単純移動平均のMACDラインのような指標が生まれます。

さらにその単純移動平均を取るとシグナルラインのような指標ができます。

MACD’ライン=単純移動平均-長期移動平均

シグナル’ライン=MACD’ラインの単純移動平均

このようにして計算したMACD’ラインとシグナル’ラインはMACDの二本のラインと同じ関係で、平均化の仕方が違うだけです。

このゴールデンクロスのときにも価格の上昇傾向が強まっていると考えられるでしょう。

わかりやすくするなら今回のMACD’ラインとシグナル’ラインを使えば良いではないかと思うかもしれません。

ただ、この際に問題になるのが感度の低さです。

過去の価格との平均を取ると、直近の価格の影響がだんだんと薄まっていってしまいます。

移動平均線は平均値を一度しか求めていませんが、MACDの場合には移動平均のさらに移動平均を取るので二度の平均化が行われています。

そのため、直近の変化に対して鈍感になってしまい、指標としての感度が不足してしまう場合が多いのです。

この問題を克服するために指数平滑移動平均を利用して、直近の終値を二倍にして計算しています。

すると二度の平均値の計算を経ても直近の終値の影響が残りやすくなり、十分な感度のある指標として使えるのです。

ハイローオーストラリアでの移動平均線とMACDの使い分けのコツ

ハイローオーストラリアで移動平均線やMACDを使ってエントリーポイントを探そうとするときには、ゴールデンクロスやデッドクロスを見つけるのが常套手段です。

どちらもポピュラーな手法で、見つけるのも簡単という点からよく用いられています。

ただ、移動平均線に比べるとMACDは終値の変化を見ることを重視します。

そのため、相場の何を見たいのかに応じて使い分けた方がより適切な判断でエントリーできるようになるでしょう。

わずかな違いが勝率の差をもたらし、ハイローオーストラリアのトータルでの勝敗を大きく分けます。

微々たる違いだと思わずに使い分けを心がけていきましょう。

相場の動きが上昇方向を向いているかどうかを判断したいなら移動平均線のゴールデンクロスが適しています。

過去の長期間と短期間での終値の平均値の差を見ているだけなので、その方向性ははっきりと見えます。

一方、相場の動きが上昇方向に変わってきていることを知りたいのならMACDのゴールデンクロスの方が良いでしょう。

MACDは上昇、下降の経時的な変化を見て直近の動きと過去9期間を比較しているので傾向が上昇方向に変わってからサインを得られます。

このように相場の方向性を見るか、その方向性を作り出す動きを見るかが移動平均線とMACDのゴールデンクロスやデッドクロスの違いです。

これを念頭に置いてどちらを使うかを判断すると勝率が向上していくでしょう。

価格がどちらに動いているかを詳しく見てエントリーするかどうかを決めたい場合には移動平均線のクロスが適しています。

例えば、RSIを見てレンジ相場での売買の動向を見ていたとしましょう。

そして、RSIが70%以上になったので買われすぎになったことがわかります。

このときに移動平均線のゴールデンクロスが起こったならさらにまだ価格が上がろうとしていることがわかります。

そのため、RSIに基づいて買われすぎの反発で価格が下がると考え、ローエントリーをするのはリスクが高いと考えることが可能です。

チャートを見たときにRSIが80%くらいまで上がることが多い様子なら、このタイミングはハイエントリーと判断できます。

その相場では買われすぎの判断をするRSIの基準が高いと考えられるからです。

RSIが大きいときには値上がり傾向があるので、移動平均線のゴールデンクロスが起きて確かに価格が上に動いているという根拠も得られたらハイエントリーの成功率が高まります。

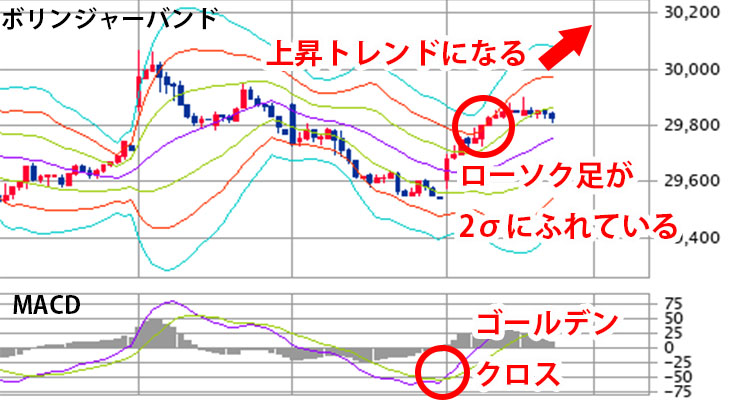

一方、価格を動かす力がどちらに向いていっているのかを見極めてエントリーしたい場合にはMACDのクロスが適しています。

例えば、ボリンジャーバンドを見ていたときに価格が2σラインに接したとしましょう。

その際に反発が起こるのか、そのままトレンドができて価格が上昇していくのかを判断したいと考えるでしょう。

このときにMACDのゴールデンクロスが起きたなら価格を上昇させようという力が働く相場になっています。

そのため、反発が起こらずに上昇トレンドになると考えてハイエントリーをしようと決断できます。

まとめ

移動平均線とMACDは使い方が似ているので混同されてしまいがちです。

しかし、ハイローオーストラリアの勝率を上げるには使い分けられるようになるのが重要です。

なんとなくでトレードをしてしまうとギャンブルになってしまいます。

価格の指数平滑移動平均を利用し、さらにその差の移動平均を取っているのがMACDの特徴です。

平均化を二回繰り返すことで感度が低下している分を、指数平滑移動平均を使って直近の価格の比重を大きくすることによりカバーしています。

平均化を繰り返したことでMACDは価格が動く力が上下のどちらに向かっているかをより強く示すインジケーターになっています。

移動平均線の方が値動きそのものの影響を受けるので、どちらを見たいかに応じて適切な方を選んで使うのが重要です。

このように性質が違うことから移動平均線とMACDを併用してエントリーチャンスを狙うこともできます。

ハイローオーストラリアで違いを意識してトレードを繰り返し、移動平均線もMACDの特性を習得していきましょう。